手机版 欢迎访问淘货源(www.taohuo123.com)网站

创业板估值到了什么位置,盈利预测如何?

——上周流动性评级为B

报告联系人:吴黎艳

具体报告内容和数据交流请联系:刘晨明/李如娟

核心观点

一、创业板PE(TTM)估值水平

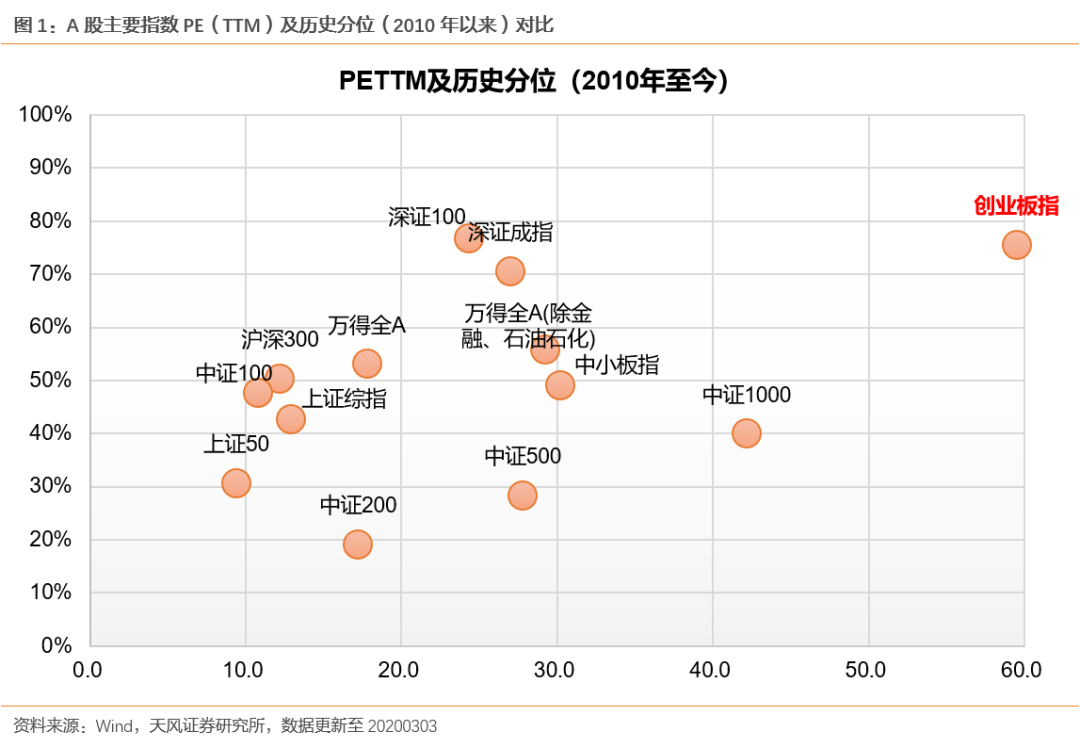

截至2020年3月3日收盘,按整体法计算创业板PE(TTM)为58.3x,而万得全A、上证综指、沪深300、中小板指的PE(TTM)分别为17.8x、12.9x、12.2x和30.2x。

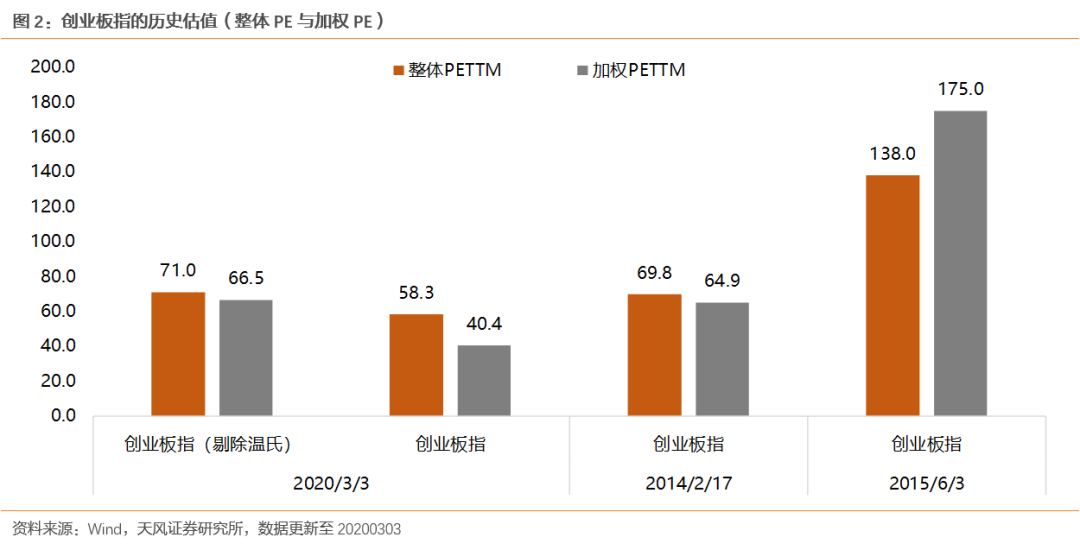

但如果我们将之与:1)2014年2月17日,创业板指阶段性高点(随着2月18日央行重启正回购收缩流动性,之后3个月创业板指回调21%);2)2015年6月3日,创业板指突破4000点。这两个时间点创业板指的估值进行对比:

2014年2月17日,创业板指整体法PE(TTM)为69.8倍,加权法PE(TTM)为64.9倍,前向估值(2014E)分别为45倍、42倍。

2015年6月3日,创业板指整体法PE(TTM)为138倍,加权法PE(TTM)为175倍,前向估值(2015E)分别为124倍、158倍。

2020年3月3日,创业板指整体法PE(TTM)为58.3倍,加权法PE(TTM)为40.4倍,前向估值(2020E)分别为43-45倍、30-31倍;剔除温氏,整体法PE(TTM)为71.0倍,加权法PE(TTM)为66.5倍,前向估值(2020E)分别为56-59倍、53-55倍。(前向估值的测算详见第二部分)

其中,整体法PE=∑(总市值)/∑(净利润(TTM)),加权法PE=∑(总市值*指数权重)/∑(净利润(TTM)*指数权重)。若加权法PE小于整体法PE,意味着权重高的个股盈利好、估值较低;若加权法PE大于整体法PE,则意味着权重高的个股盈利差、估值高。

有两个结论:

一是不剔除温氏,当前创业板指的估值距离历史两大高点仍有一定距离; 若剔除温氏,则当前创业板指估值略高于14年2月估值,但远低于15年6月估值。

二是当前创业板指加权PE小于整体PE,意味着权重高的个股盈利好、估值较低,指数的成份结构优于历史两大高点。

二、创业板指盈利预测

结论:进一步考虑盈利预期,当前创业板估值仍处于相对合理水平,并未出现泡沫化。历史上,创业板指个股卖方一致预测利润的加总,平均需要打6-7折是最终创业板指的利润,按此推算,创业板指(剔除温氏)2020年利润增长在20%-25%,对应整体法和加权法下创业板指的前向估值(2020E)分别为56-59倍、53-55倍,虽然目前创业板指(剔除温氏)估值不低,但也远远没到泡沫化的疯狂阶段。

具体来说,一致预期的盈利预测方法是基于有效期在180天内的个股的预测值(卖方的盈利预测),通过历史上实际增速与预测增速的偏差,推算未来的盈利增速。此前报告《当前估值隐含了怎么样的增长预期?——A股盈利趋势展望》中,实际增速与预测增速的偏差,我们是用实际增速/预测增速来测算折扣。在这里,新增一种测算折扣的方法,即计算实际利润与预测利润的偏差,进一步计算盈利增速。两种方法分别更新如下:

方法一:增速折扣=实际增速/预测增速。

(1)一致预期增速:通过整体法加总计算2010-2018年每年底,个股次年的净利润预测,得到当时板块或指数的预测增速。

(2)折扣(实际值/预测值):计算板块的实际增速以及当年的预测增速的比例,即实际增速的折扣值。并计算2010-2018年的平均折扣,作为中性假设,而乐观和悲观假设分别在此基础上加一折和减一折。

(3)2020年增速=2020年一致预期增速*平均折扣。

中性假设下,各板块和行业2020年净利润增速分别为:全A(4.9%)、全A非金融(10.6%)、主板(3.2%)、中小板(14.9%)、创业板(22.1%);创业板指(23.2%)、中小板指(15.0%)、沪深300(4.8%)。

方法二:利润折扣=实际利润/预测利润。

由于目前只有创业板披露完2019年年报(快报),方法二仅针对创业板进行计算(因2020年的预测增速需以2019年利润为基数)。

创业板指2011-2018年利润平均折扣(折扣=实际利润/预测利润)均为0.675。其中,在2011-2016年利润折扣都比较稳定(平均折扣7折左右),2017-2018年由于盈利周期下滑和资产减值等因素,利润折扣有明显的回落。相比方法一的增速折扣,方法二的利润折扣会比较稳定。

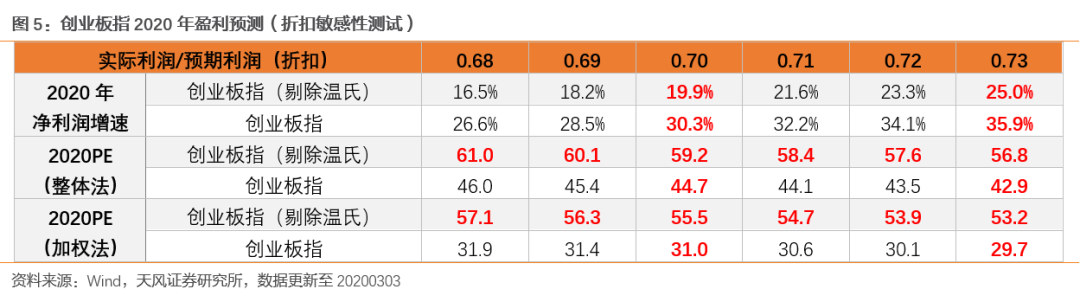

最后,对2020年利润增速进行敏感性测试:

若折扣值为0.68,则创业板指和创业板指(剔除温氏)的利润增速为16.5%和26.6%;

若折扣值为0.70,则创业板指和创业板指(剔除温氏)的利润增速为19.9%和30.3%。

若折扣值为0.73,则创业板指和创业板指(剔除温氏)的利润增速为25.0%和35.9%。

综合来看,创业板指(不剔除温氏)2020年利润增长在30%-35%之间,对应整体法和加权法下创业板指的前向估值(2020E)分别为43-45倍、30-31倍;创业板指(剔除温氏)2020年利润增长在20%-25%之间,对应整体法和加权法下创业板指的前向估值(2020E)分别为56-59倍、53-55倍。

三、核心结论

短期来看,类比2014年2月经验,由于估值层面既不在低位但也没过热,处于上下皆可的状态,因此后续创业板的走势需密切关注流动性拐点的信号。2014年2月18日,中国人民银行通过公开市场进行480亿元人民币14天期正回购操作,时隔八个月后重启正回购。市场将其试做流动性收缩的信号,于是创业板也在这个时间见顶,随后下跌20%。

而当前市场的流动性环境仍然处于过剩的状态,Shibor 3个月仍处于2011年以来最底部位置,央行也连续表达了继续维持宽于流动性的态度,短期内流动性并没有看到明显的拐点信号。基于此,我们倾向于认为,全球疫情对国内科技股更多是节奏上的影响,以科技成长类标的为主的创业板相对占优风格仍将延续。

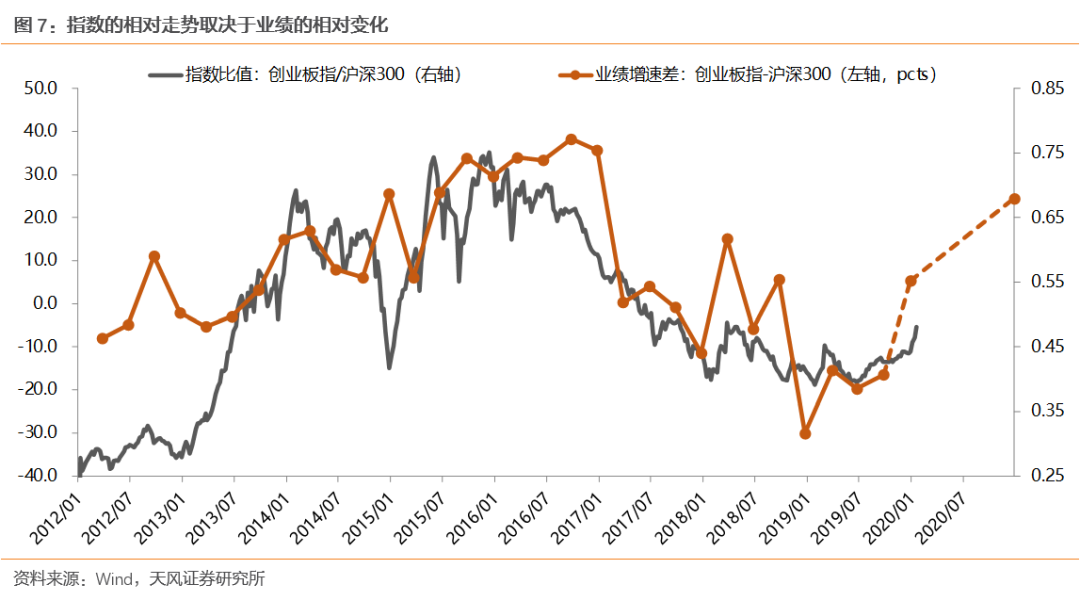

长期来看,指数的相对走势取决于业绩的相对变化,这是决定长期风格的本质,而估值高低并非指数见顶的充分条件。目前,创业板指成份股中,TMT+医药的权重占比达66.7%,且成份股以各细分龙头为主,如第二部分预测结果,2020年,创业板的整体利润增速相比2019年大概率向上走。这也决定了创业板指占优的风格将延续。

一周流动性评级

下表选取关乎股市流动性的14个指标,强指标10分,ABCDE分别对应10分、8分、6分、4分、2分;弱指标减半,ABCDE分别对应5分、4分、3分、2分、1分(则满分135分,最低27分)。最终通过加权来获得综合评级。

一周概述

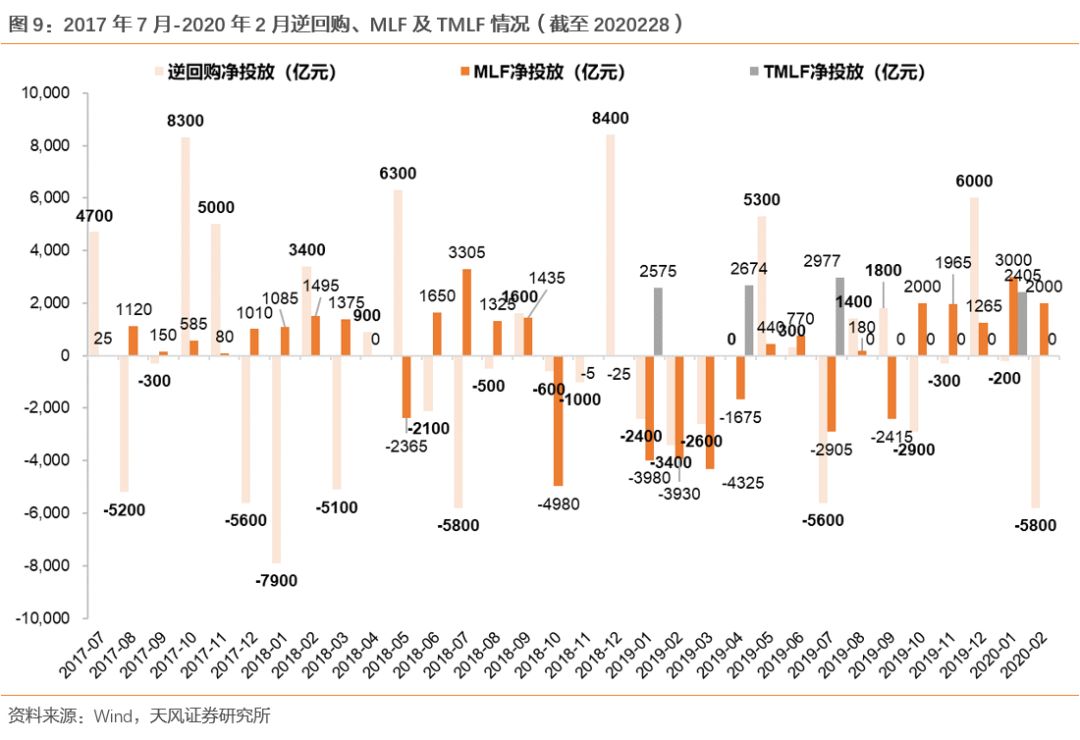

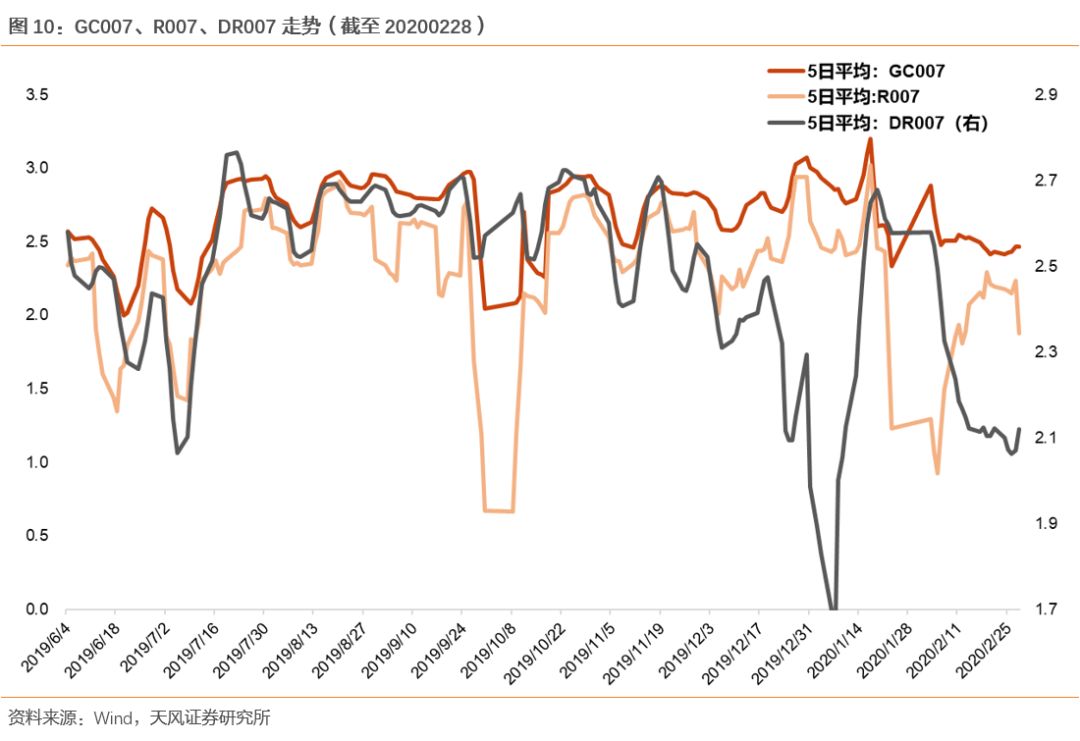

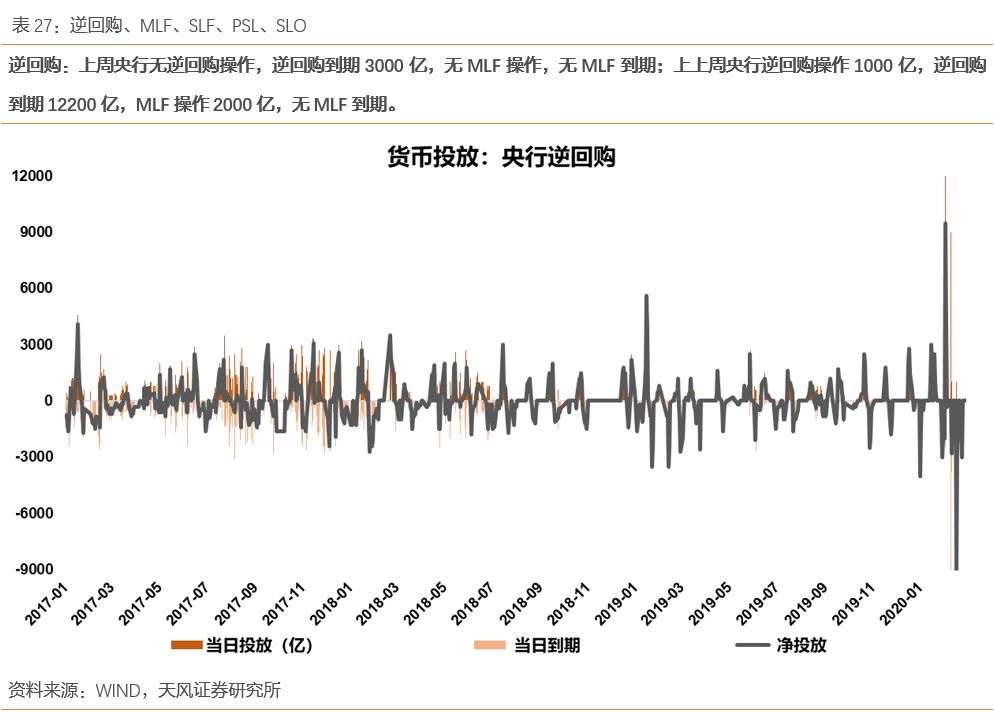

上周央行3000亿逆回购到期,资金价格进一步下探:上周央行无逆回购操作,逆回购到期3000亿,无MLF操作,无MLF到期;上上周央行逆回购操作1000亿,逆回购到期12200亿,MLF操作2000亿,无MLF到期。上周SHIBOR(3个月)收于2.429%,下降6.00BP;银行间同业拆借(1天/7天)收于1.68%/2.74%,分别变动24/3BP;银行间质押式回购利率(1天/7天)收于1.71%/2.47%,分别变动29/30BP;AAA+同业存单到期收益率(1个月/3个月/6个月)收于2.05%/2.29%/2.44%,分别变动0/-5/-12BP。上周末3A企业债到期收益率(1年/5年/10年)为2.99%/3.32%/3.51%,较前一周分别变动-7.06/-6.94/-4.86BP。上周中短票据到期收益率(1年/3年/5年)收于2.69%/2.99%/3.32%,较前一周分别变动-8.53/-7.06/-6.93BP。

证监会核发3家IPO批文,科创板1家企业IPO注册通过:上周证监会核准3家IPO批文,未公布募集金额,科创板1家企业IPO注册通过;上上周证监会核准3家IPO批文,未公布募集金额,科创板0家企业IPO注册通过。以成立日计,上周共有13只普通股票型+偏股/平衡混合型+灵活配置型基金发行,共计210.13亿份;上上周发行份额为566.85亿份。

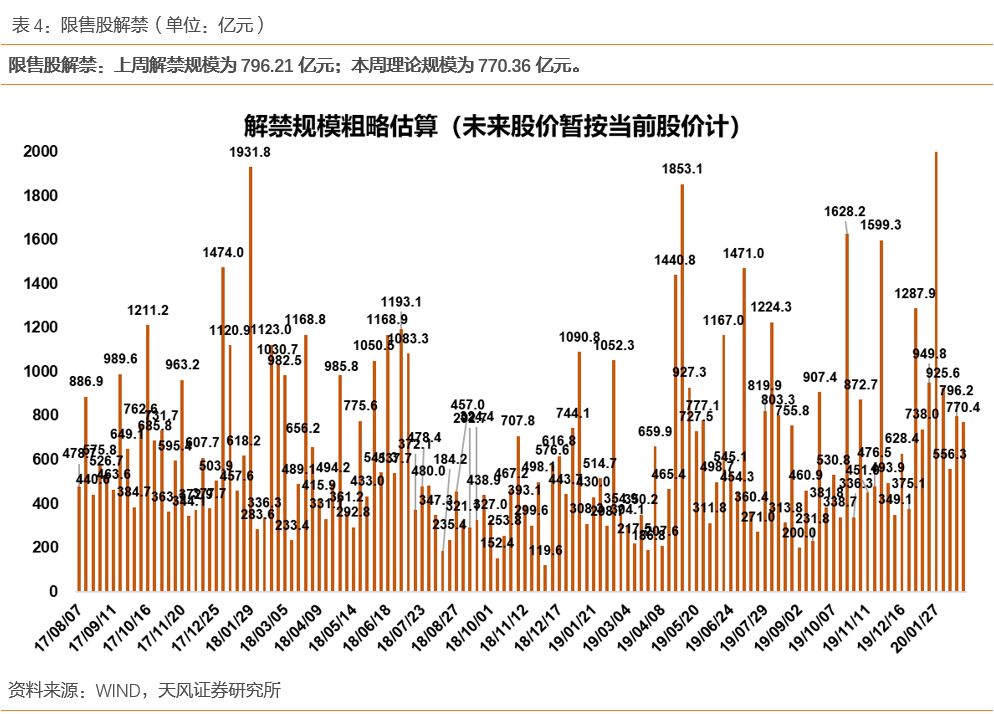

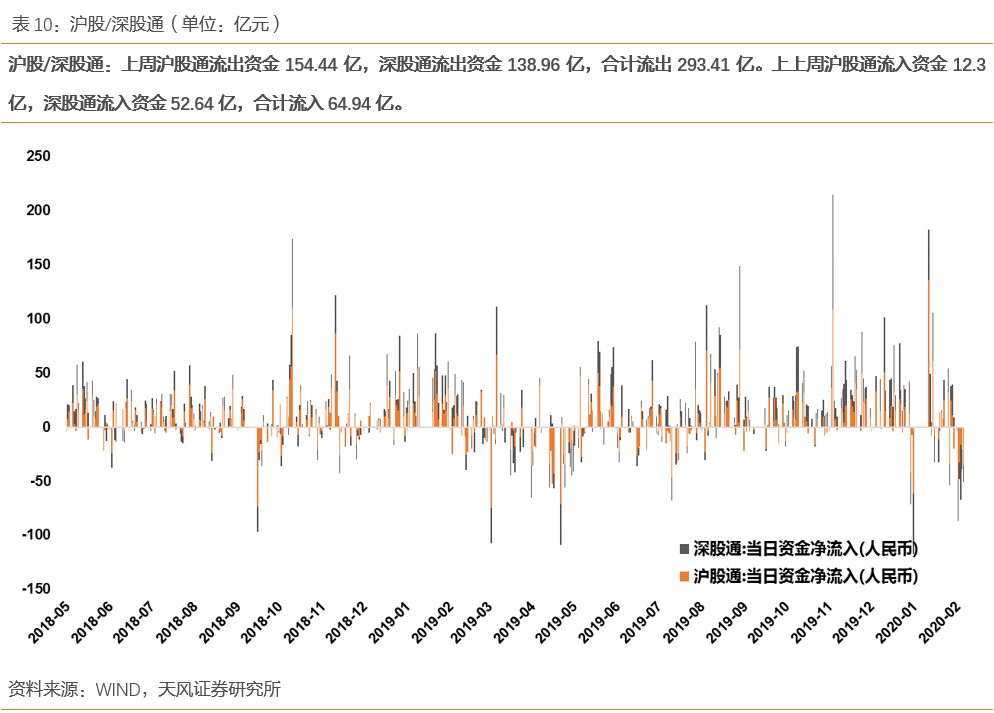

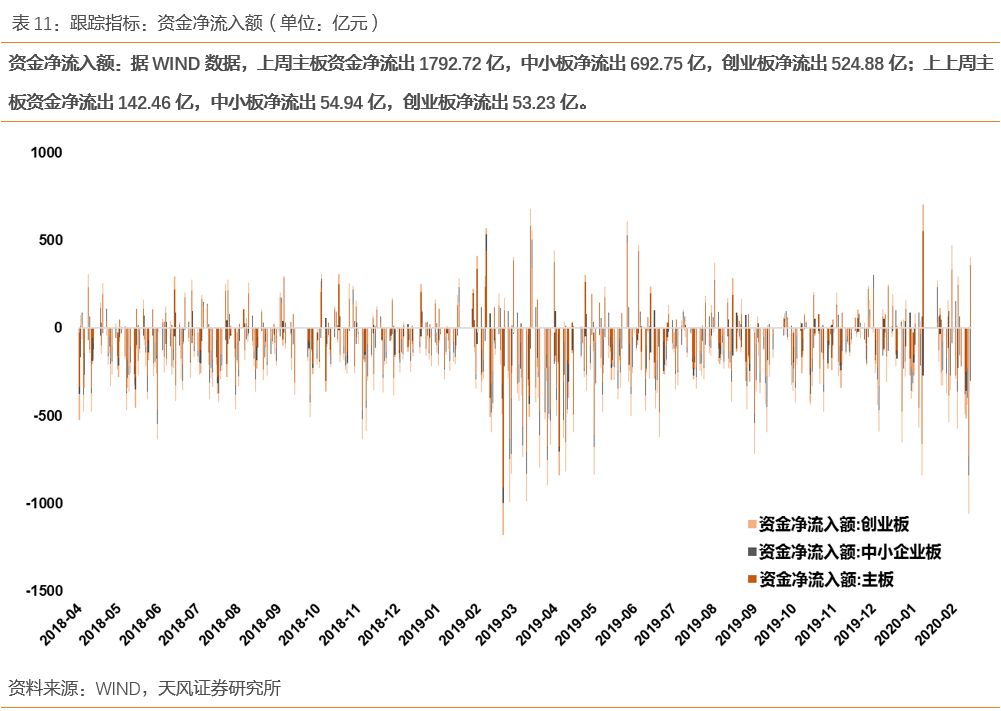

产业资本净减持25.71亿,北上资金大幅流出:上周产业资本增持54.54亿元,减持80.25亿元,净减持25.71亿元;上上周产业资本增持11.88亿元,减持69.89亿元,净减持58.01亿元。上周沪股通流出资金154.44亿,深股通流出资金138.96亿,合计流出293.41亿。上上周沪股通流入资金12.3亿,深股通流入资金52.64亿,合计流入64.94亿。

市场活跃度方面:截至2月28日,融资融券余额为11023.3亿,占A股流通市值2.30%;2月21日,融资融券余额为10974.54亿,占A股流通市值2.17%。上周全A成交额6.09万亿,日均12176.82亿,截至2月28日,融资买入额占比10.3%;上上周全A成交额5.17万亿,日均10344.46亿,截至2月21日,融资买入额占比12.0%。

其他我们重点关注的指标里:截至2月28日,2月并购重组计划上市3(其中通过2,未通过1家),通过率66.7%;1月并购重组计划上市5家(其中通过4家,未通过1家),通过率80.0%。

一周重要数据一览

说明:“今年以来位置”表示指标在今年以来走势的相对位置。

详细图表及说明

1、资金需求/资金流出

1.1股权融资/并购重组

跟踪指标:IPO、并购重组过会、全市场股权融资规模

1.2限售解禁

跟踪指标:限售股解禁

1.3交易费用

跟踪指标:交易佣金和印花税

2、资金供给/资金流入

2.1市场交易

跟踪指标:新增投资者

2.2基金发行(普通股票型+部分混合型基金)

跟踪指标:基金发行(普通股票型+偏股/平衡混合型+灵活配置型)

2.3产业资本增减持

跟踪指标:重要股东增减持

2.4杠杆资金(两融)

跟踪指标:融资融券

2.5海外资金

跟踪指标:沪深港股通

2.6资金流入板块分布

跟踪指标:资金净流入额

3、市场情绪/赚钱效应

3.1波动率/风险

跟踪指标:CBOE波动率

3.2参与度/活跃度

跟踪指标:换手率、融资买入额、开放式基金股票投资比例

3.3风格指数

跟踪指标:申万大盘/中盘/小盘指数

3.4折溢价

跟踪指标:AH折溢价、大宗交易

3.5股指期货信号

跟踪指标:股指期货升贴水、多空单比

4、利率及汇率

4.1短端:货币市场

跟踪指标:银行间同业利率、理财产品收益率、票据直贴收益率

4.2中长端:国债/企业债市场

跟踪指标:国债到期收益率、企业债到期收益率、中短票据到期收益率

4.3外汇市场

跟踪指标:人民币汇率

5、货币投放与派生

5.1央行流动性管理

跟踪指标:逆回购、MLF、SLF、PSL、SLO

5.2基础货币及广义货币

跟踪指标:基础货币、广义货币

5.3货币供应渠道

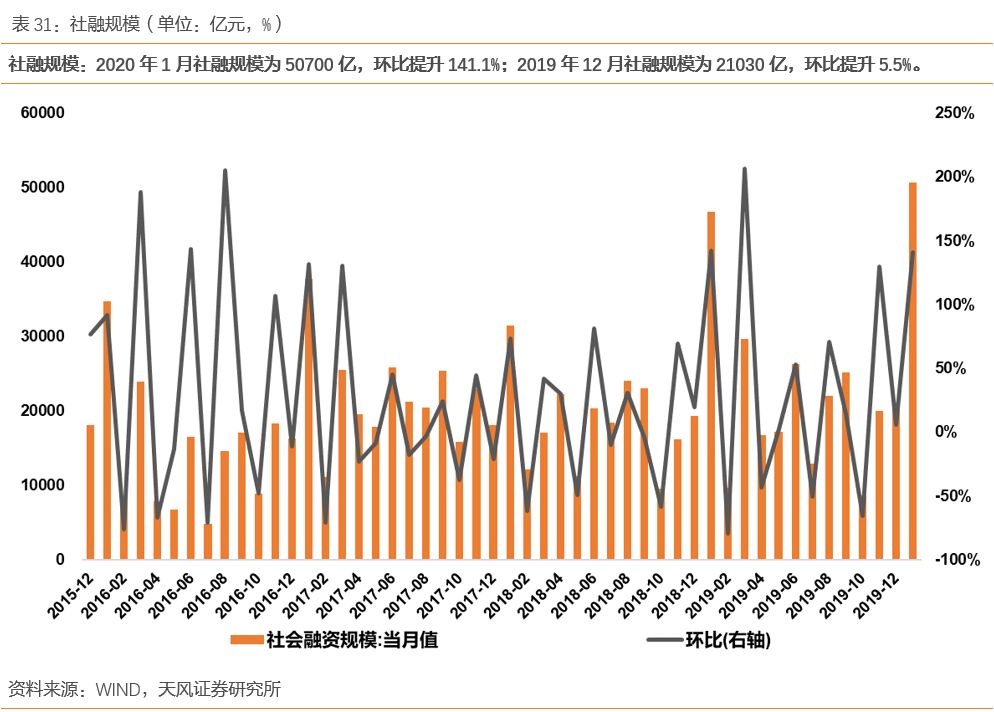

跟踪指标:社融规模、人民币贷款、外汇占款

风险提示:货币政策偏紧,宏观经济下行风险,海外不确定性升级。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告《策略·上周股市流动性评级为B:创业板估值到了什么位置,盈利预测如何?》

对外发布时间2020年03月04日

报告发布机构天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

刘晨明 SAC 执业证书编号:S1110516090006

李如娟 SAC 执业证书编号:S1110518030001

许向真 SAC 执业证书编号:S1110518070006

赵 阳 SAC 执业证书编号:S1110519090002

联系人 吴黎艳

淘货源是长沙云倍鑫商贸有限公司下一个综合性的多媒体宽带货源信息门户网站,它以互联网方式向广大网店掌柜提供服装、饰品、箱包鞋帽、家居用品等网店代理货源信息。这些网站定位于专业的互动交流网站,以无限有线网络数字媒体为最终发展目标,致力于给广大的互联网创业者提供最丰富精彩的货源信息内容、最优质便捷的服务。

Copyright © 2002-2021 长沙云倍鑫商贸有限公司版权所有 湘ICP备2024090248号 XML地图