手机版 欢迎访问淘货源(www.taohuo123.com)网站

昨日收盘后格雷厄姆指数(基于沪深全A)升至2.26,全市场处于非常低估阶段。代表全市场走势的中证全指跌至4442.72点,PE跌至15.73,全历史百分位跌至14.50%;PB跌至1.43,全历史百分位跌至0.24%,同样处于非常低估状态。

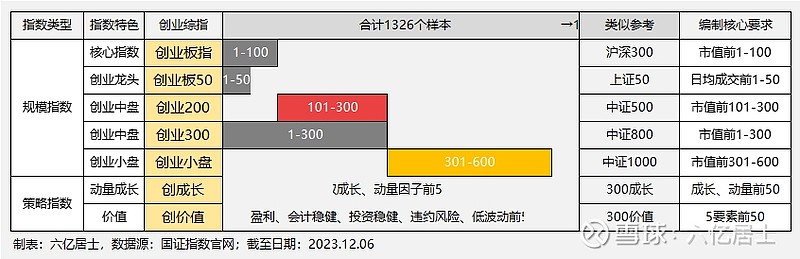

近年,随着鼓励创新、注册制推进,创业板整个板块的个股数量已攀升至1326个。随着创业板不断“长大”,创业板原来的指数体系,已经不能满足投资者进一步细化的要求。

因此,最近深交所新发布了创业中盘200和创业小盘300指数,今天我们来整体对比一下创业板各主要指数的定位和特色。

一、创业板各指数定位

新增后创业板主要指数已经扩展至7个,分别是:

1、创业板指:板块核心指数,类似中证指数中的沪深300的定位,代表了创业板核心成分股的整体表现;

2、创业板50:类似上证50,代表了创业板龙头成分股的整体表现;

3、创业200:新发布指数,类似中证500,代表创业板内中型体量个股的整体表现,这指数很好的实现了对创业板内中型规模企业的跟踪;

4、创业300:类似中证800,包含了创业板指+创业200,代表创业板内大中型个股的整体表现;

5、创业小盘:新发布指数,类似中证1000,代表创业板中小微盘整体之表现;

6、创成长:类似300成长,强化创业板成长、动量属性;

7、创价值:类似300价值,强化盈利、会计稳健、投资稳健、违约风险、低波动属性;

深交所本轮新发布创业200和创业小盘,分别实现了对创业板中型、小型成分股的跟踪,结合原来的创业板指、创业板50指数,基本实现了大、中、小全覆盖。

二、创业板各指数基本信息

1、创业板指与创业板50

大家比较熟悉的是创业板指和创业板50,也是我们投资创业板时常见的选项。

创业板50平均规模384.98亿,居于所有创业板指数之首;创业板指以255.48亿的平均规模居于第二,分别代表了创业板核心成分股与龙头成分股。

不过随着创业板扩容,这两个指数只跟踪了整个板块的不到10%的样本,这不利于创业板整体的发展,也限制了投资者的选择范围。

2、创业200与创业小盘

本轮新发布的创业200和创业小盘,平均市值规模分别为57.34亿和27.86亿,与创业板指、创业板50形成明显的互补。

这两个指数新涵盖500个成分股,结合原来的覆盖,使得整个指数体系能覆盖接近50%的全板块样本,大大提升了创业板指数化投资的多样化。

从近1、3年的收益数据可见,因为成分股规模、行业占比的不同,创业200和创业小盘整体优于创业板指与创业板50指数。

3、创成长与创价值

创业板的风格指数,分别代表了成长与价值两个方向,是进一步深化创业板指数化投资的重要工具。

虽然从5年年化收益看,创成长最高,但创成长在叠加创业、成长、动量三个属性后,波动较为剧烈,需要有足够经验的投资者才好参与。

三、创业板各指数行业分布

由上图可见,创业板指、创业板50、创300、创成长、创价值主要集中于:电力设备、医药生物、电子三大行业,行业集中度较高。

而创业200和创业小盘在行业分布上,相对会更加均衡和分散。比如大部分聚焦的电力设备行业,创业200仅占7.04%,创业小盘也只有9.92%。

因为成分股数量更多,创业200相对均衡的分布于计算机、医药生物、电子、机械设备、国防军工、电力设备、传媒和通信等创新、科技行业。更均衡的行业分布,能更好的提升指数的稳定性与平衡性。

而计算机、国防军工、传媒和通信相对更高的占比,也比较契合当下的数字经济和人工智能浪潮。

四、各指数估值及创业200跟踪产品

1、指数估值

创业板连跌两年,板块内各个主要指数的估值,均处于历史底部,风险相对较小。

对比来看,受中小盘属性影响,创业200、创业小盘的绝对估值会高于创业板指和创业板50。不过指数PE还是要低于中证1000的38.89和国证2000的48.03。

因为是新发布指数,目前暂无创业200、创业小盘的百分位、ROE等数据,随着数据积累,后续61会择时发布相应数据,以供大家参考。

2、跟踪标的

宽基板块指数是根基,国内基金公司跟踪都比较积极,目前创业小盘暂时还没消息,但创业200指数已有跟踪产品即将上市,$创业板200ETF华夏(SZ159573)$ 便是第一批发售的产品。

创业200、创业小盘,属于典型的中小盘成长型指数,具有较高的弹性。但反之,也潜伏较高波动的可能,需要具备一定的投资经验。制定计划时,无论从估值、仓位、节奏上,都需要更加审慎。

不过在创业板处于底部、外部加息逐渐见顶的当下,可以适当关注泛科技、跨行业、成长型板块指数。

五、全市场估值仪表盘

格雷厄姆指数(股债性价比)继续抬升,升至2.26,近10年历史百分位3.61%,全市场进入非常低估阶段。

确实挺难,跌跌撞撞又再次回到去年的底部区间。去年底部格指最高升至2.418,目前距离这个位置已经不远,如果格指再次升破2.4,61将继续狙击。

六、“61”指数基金估值表(0219期)

七、重点提示

1、沪深300:PE跌至10.69,全历史百分位跌至13.27%,PB跌至1.17,全历史百分位跌至0.00%,处于非常低估状态。

当前的沪深300,已经足够性价比,下跌的区间、深度、时间都已经足够,虽然我们不能预测未来何时上涨,但当前位置机会已经远远大于风险。61已经开始准备债基资金,等待机会逐步狙击沪深300了。

2、恒生指数:PE跌至7.93,全历史百分位跌至0.89%,PB跌至0.88,全历史百分位跌至0.55%,同样处于非常低估状态。

3、沪港深500:PE跌至9.36,全历史百分位2.10%,PB跌至1.01,全历史百分位0.13%;结合了沪深300和恒生指数的沪港深500,不可避免的也同样处于非常低估状态。

如果本身没有沪深300,并且港股占比也较低的情况下,沪港深500是非常好的选项。作为横跨AH股最核心的宽基指数,其作用类似美股的标普500,值得重视。

4、创业板指:创业板近期连续下滑,跌至前低附近,PE跌至27.61,全历史百分位跌至0.15%,PB跌至3.65,全历史百分位跌至13.06%,处于低估状态。

5、深红利:PE跌至15.62,全历史百分位跌至39.59%,PB跌至1.47,全历史百分位跌至0.02%。受成份股利润波动影响,指数PE被动提升,但PB的绝对低估已经给出答案。

结合了PE和PB的估值后,整体安全阈值会上升,所以从温度看深红利处于低估边界,但目前的位置定投深红利也没有问题。

6、家用电器:PE跌至13.57,全历史百分位4.25%,PB跌至2.35,处于全历史最低状态。家电行业的利润增速之前分享过,比其他消费行业要弱不少,但从预测数据看,还是能稳定增长,当前的估值已经具备安全边际。

7、消费龙头:浓眉大眼的消费这轮下跌比较多,消费龙头PE跌至21.69,全历史百分位13.48%,PB跌至4.22,全历史百分位跌至10.21%,双指标均处于低估状态。

======================

从历史数据看,沪深300没有连绿3年的记录,恒生指数没有连绿4年的记录,但这次留给A\H的时间真不多。

坚持,又到了需要互相鼓励的时间了。

======================

淘货源是长沙云倍鑫商贸有限公司下一个综合性的多媒体宽带货源信息门户网站,它以互联网方式向广大网店掌柜提供服装、饰品、箱包鞋帽、家居用品等网店代理货源信息。这些网站定位于专业的互动交流网站,以无限有线网络数字媒体为最终发展目标,致力于给广大的互联网创业者提供最丰富精彩的货源信息内容、最优质便捷的服务。

Copyright © 2002-2021 长沙云倍鑫商贸有限公司版权所有 湘ICP备2024090248号 XML地图