手机版 欢迎访问淘货源(www.taohuo123.com)网站

一是税后净利润比例持续提升至51.5%,主要源自营业成本与费率的下降,少许来自出厂价上调,提价影响预计2024年数据可以完全体现;

二是少数股东权益占比下降至1.9%,源自2022年股份公司提高了与销售公司内部结算价,去年的2.1%高于今年的1.9%因为是年中调整,具体可见老唐分析文章《中报透露,茅台偷偷干了一件匪夷所思的事情》。

我们只要简单地知道,嗯,这比我评估企业内在价值时的情况还要好就行。

1.2 资产表

主要看资产结构:

资产表无比健康,留意到两个特征:

一是钱多,占比70%以上是现金。从2022年开始增加特别分红(以提振市场投资信心),虽然减少了手持现金比例,但分钱速度明显跟不上赚钱速度,66%的的现金比例依然犹如海妖般散发着致命的诱惑。公司账上趴着1800亿闲置现金,而年报依旧是51.9%的宣告分红比例,在当下这种市场行情下,不加大分红给股东,难道是想替小股东保管资金?

二是存货占比持续增加,这与在建产能与工艺特点有关,完工后还需要4年才能变成商品酒出售,这期间新扩产能的贡献出来的都是存货。

2、关键数据

2.1、产量/产能

产能扩建

目前较大的在建工程就三个,其中茅台酒近2万吨,系列酒4.2万吨。

按预计完工进度,系列酒3万吨接近完工,预计明年完全可以投产,剩下部分原目标均为“十四五”计划完成(2021年到2025年)。其中系列酒的习水同民坝实际进度较慢,可能与网传受捐款事件影响有关,而茅台的2万吨技改项目按现有进度(每年约20%),预计要延后到2027年才能完全竣工,但项目产能是随着进度比例逐步释放的,可以理解为会影响两年约6000吨产能。

未来可看到的产能,大约是在2027年左右,会形成茅台酒与系列酒的双6万吨基酒产能。

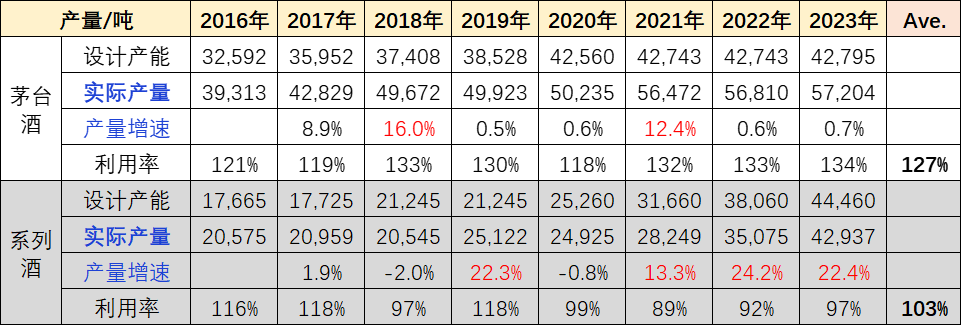

现有产量

红字部分实际产量有较大提升,可以与扩建工程时间相匹配。如茅台2018年、2021年增量,可以关联到中华片区的三次技改扩建,系列酒也一样。

另外,有留意到上表中,茅台每年的实际产量总是超过设计产能,而且超出比例较大,用常规损耗或估计误差难以解释得通。

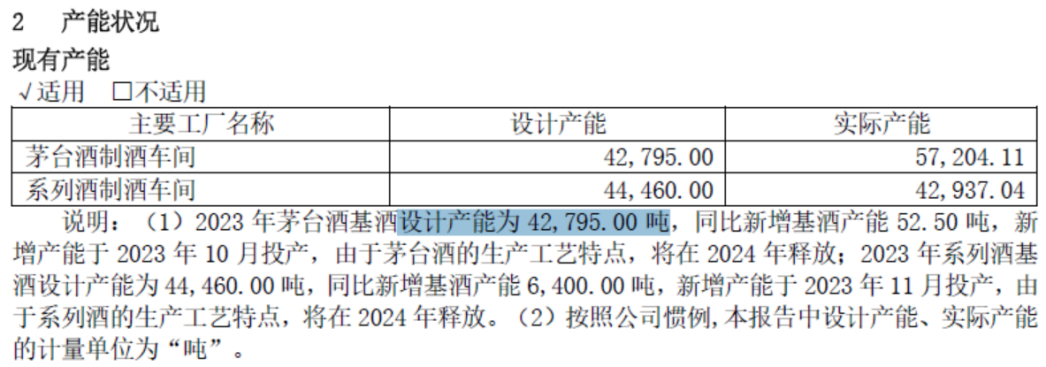

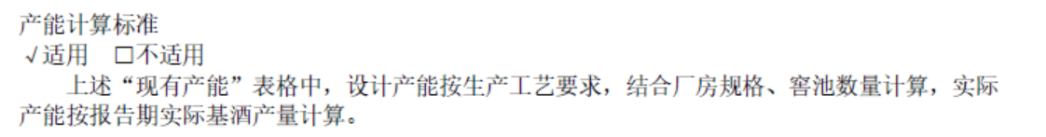

查财报产能定义口径:

设计产能与实际产能均指基酒产能,只是确认条件不同,推测设计产能可能是按项目竣工验收后的核算口径,因此导致两者会出现统计数据上的时间差。

但财报披露的设计产能从2020~2023期间几乎一直没变,对应期间茅台在建产能分布:2020~2021年有8800吨(2021年竣工);2021~2022年有5152吨(2022年竣工),2022~2023年有近2万吨(进度19%),按一般理解竣工后会即可更新。上述两组数据差异的滞后性,难不成还要等对应的成品酒4年后成功卖出后,才可以确认更新设计产能?目前只能继续观察这组数据,看何时会进行更新。

2.2、销量

销量与生产工艺特点相关,茅台基酒产出后一般要存储4~5年后出厂,系列酒存储2~3年后出厂。

茅台当年销量与四年前的基酒产量相关,按可比数据约为四年前基酒产量的85%左右。系列酒当年销量与两年前产量相比有多出部分,推测可能是消耗原有库存补充当期销量导致。

借此可以推算出2024年茅台可销售量约为2020年基酒产量的85%,大约42700吨,系列酒可销售量约为2022年基酒产量的110%,大约38600吨。

同理,三年后的2026年,茅台酒可售56810 X 85% =48289吨,系列酒约 (49000 + 12000 X 20%) X 110% =56500吨。

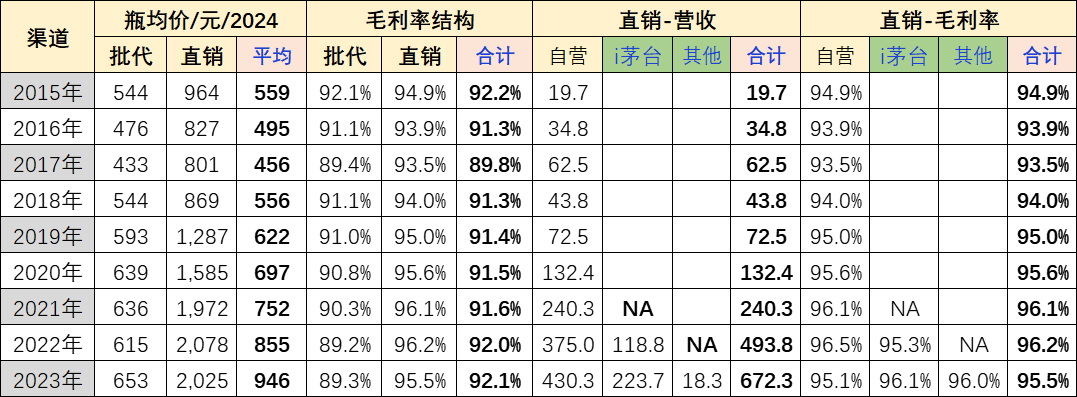

2.3、销售渠道与毛利率

直销渠道指自营和“i 茅台”数字营销平台渠道,批发代理渠道指社会经销商、商超、电商等渠道。

从历年销量数据变化看,批发渠道2023年销量约5.8万吨,维持在2017、2018的销售水平,而直销渠道却从2020年的近4000吨,快速提升至2023年的1.6万吨。

在2023年的销售增量中,批发代理增加649吨,直销渠道增加4448吨,新增产量近90%是通过直销渠道来消化。高于批发代理渠道的高出厂价,导致直销渠道以21%的销量占比,贡献了46%的营收。

对于茅台酒,在2023年11月提价前,批发代理出厂价969元/瓶,直销渠道1499/瓶,直销渠道相比批发代理渠道,每吨可以多赚(1499 - 969)/1.13 X 2124 ≈100万。全年新增4448吨投放量带来44.5亿新增营收,即便提价至1169元/瓶后,直销渠道每吨仍可多赚近38万。

批发代理渠道1169元的的出厂价,终端零售价约2500元,每瓶有近1150元的净差价(不含税),以2023年800亿渠道营收推算,批发代理渠道仅批-零差价获得的税前利润就有近900亿。在没动这部分利益的前提下,将新增销量的绝大部分投放到直销渠道,算是曲线为股东争取应得的利益。

瓶均售价或毛利率数据,也能看出不同渠道贡献差异,毛利率上,批发代理渠道89.3%,直销渠道95.5%,看数值没差几个点,实际出厂价差异巨大。

毛利率=1-成本/售价 => 售价=成本 /(1-毛利率),两个渠道的(1-毛利率)结果差异2倍多(10.7%/4.5%)。

在直销渠道中,又以i茅台等线上渠道毛利率最高,作为一个奢侈品牌,线下自营门店是必须也是必要的存在,其重点不在于销售,而在于品牌与形象的打造,倒是可以看看自营渠道中,线下自营与线上自营平台多久可以复制批发代理与直销的比例变迁过程。

两种渠道销售环节不同,批发是茅台卖给渠道,渠道再卖给最终客户,而自营部分是茅台直接卖给最终消费者,利润结算与开票方式也不同,由此延伸想到合同负债的主体前后发生了变化。

从销售渠道看,合同负债均来自批发代理渠道,随着自营渠道营收占比不断增加,合同负债变化可以解释的主体,也从茅台公司逐渐缩减为批发代理渠道(的销售)。

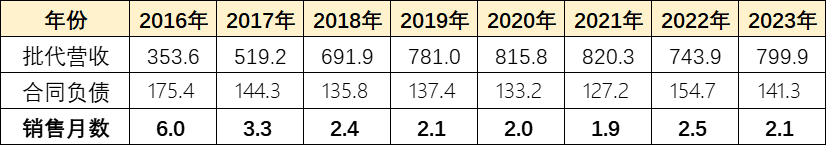

观察批发代理渠道营收与合同负债关系:

从上表中,可以看到合同负债的可销售月数整体是在下降,但也不能就此简单判断市场的销售表现好或坏,数据只是最终的一个结果,是综合因素下的产物,还需要具体情况分析。合同负债变化作用的因子主要有厂商、渠道和市场销售情况三者,可以试着推算各种场景下的变动趋势。

合同负债增加的可能原因,一是市场销售火爆,渠道主动进货/增加库存导致,二是厂商主动压货,渠道库存高于正常可消纳水平。

合同负债减少的可能原因,一是市场销售变差,渠道着力于消化现有老库存,进货行为更谨慎,二是多发生于厂商销售自信,主动控制减少渠道发货(以减少渠道老库存),多见于要提价/推新品前清场(类似产线换线时的清线动作)。当然,厂商主动控制也有可能是照顾渠道资金占用。

此时合同负债的变动趋势,实质上的观察意义在于对企业经营生意的一种印证。比如,2023年合同负债同比减少,既有可能是厂商主动渠道控货(全年目标已达成,减少当下按969出厂价收取的合同负债,为后面的出厂价提价作铺垫),也有可能是为调整渠道供货量的意图(多搭配系列酒,实质降低供货茅台含量)。

对于茅台来说,合同负债算不得重要的观察指标,数值的大小,当下更多是茅台自己的意愿在起作用,更多是在控;而对于其他酒企而言,这却是用来证明自己实力强的非常重要指标,更多是在塞(渠道)和拉(数值)。所以中国的白酒有两种,一种是茅台,另一种是其他,确实也是。

3、其他及估值

3.1、内部交易未实现利润

内部交易未实现利润,可以理解为股份公司卖了一些基酒给销售公司,但销售公司尚未卖到市场,本质上还是内部交易。

结论采用小寒与老唐沟通的。未实现利润,理解为一旦卖出会给合并报表带来150亿的利润,这个应该是税后利润(可抵扣差异150亿,对应递延所得税37.4亿,对应所得税率约25%)。按2023年51.5%的净利润率,对应约291亿的出厂价,以及大概23亿的营业成本。这个在母公司与合并报表存货差异能找到证明:合并存货:464亿,母公司存货:445亿,差异:19亿。

老唐说不能因此来说明本年度隐藏了150亿利润,因为在每年的年末,母公司都与股份公司合并报表,大抵总会因为编制报表与实际交易发生的时间差,出现此类内部交易,比如2023年年初也有109亿,这是一种滚动存在的现象,并非是为了特地隐藏利润的行为。

如果非要说明,可以将超出营收增速部分看成是有嫌疑部分,大抵约20亿利润(150-109 X 119%),你看,其实茅台根本都看不上这些边边角角。

3.2、2024年经营计划

财报披露2024年要相对2023年营收取得增长15%左右,借此机会掐指算下:

淘货源是长沙云倍鑫商贸有限公司下一个综合性的多媒体宽带货源信息门户网站,它以互联网方式向广大网店掌柜提供服装、饰品、箱包鞋帽、家居用品等网店代理货源信息。这些网站定位于专业的互动交流网站,以无限有线网络数字媒体为最终发展目标,致力于给广大的互联网创业者提供最丰富精彩的货源信息内容、最优质便捷的服务。

Copyright © 2002-2021 长沙云倍鑫商贸有限公司版权所有 湘ICP备2024090248号 XML地图